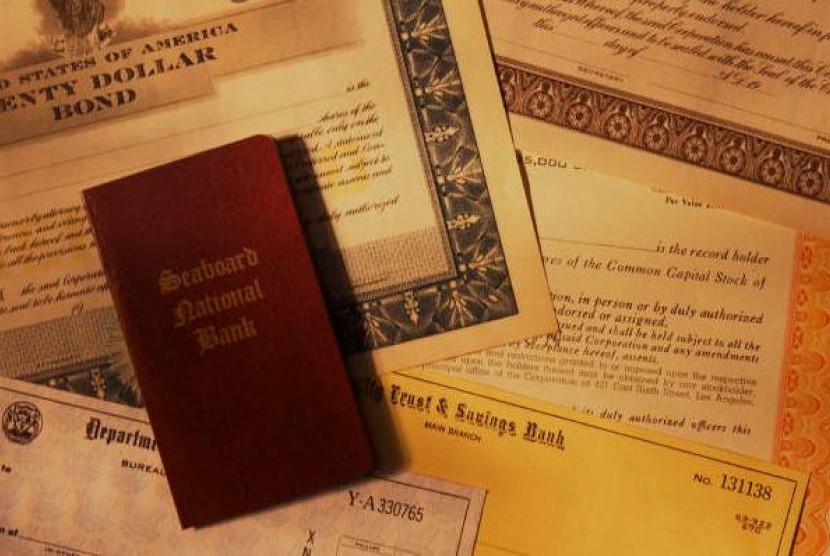

REPUBLIKA.CO.ID, JAKARTA -- PT Astra Sedaya Finance menerbitkan obligasi berkelanjutan II dengan total nilai Rp 10 triliun. Untuk tahap pertama anak usaha PT Astra International Tbk ini menawarkan obligasi senilai Rp 3 triliun.

Obligasi Astra Sedaya diterbitkan dalam tiga seri, yaitu seri A, B, dan C. Seri A diterbitkan dengan tenor 370 hari dengan kupon 6,25-6,75 persen. Seri B diterbitkan dengan tenor 24 bulan dan kupon 6,75-7,25 persen. Sedangkan seri C diterbitkan dengan tenor 36 bulan dan kupon 7,25-7,75 persen.

"Investornya kami targetkan fund manager, perbankan, asuransi, dan dana pensiun," ujar Head of Investment Banking PT Mandiri Sekuritas Dadang Suryanto di Jakarta, Senin (27/5).

Masa penawaran awal dijadwalkan 27 hingga31 Mei 2013, dan 3-5 dan 7 Juni 2013. Perseroan mengharapkan pernyataan efektif diperoleh dari Otoritas Jasa Keuangan pada 19 Juni 2013. Masa pencatatan obligasi di Bursa Efek Indonesia dijadwalkan pada 28 Juni 2013.

Perseroan menunjuk enam underwriter. Keenam penjamin pelaksana emisi tersebut adalah PT BCA Sekuritas, PT CIMB Securities Indonesia, PT HSBC Securities Indonesia, PT Mandiri Sekuritas, PT RHB OSK Securities Indonesia, dan PT Standard Chartered Securities Indonesia.

Presiden Direktur Astra Sedaya Djony Bunarto Tjondro mengatakan seluruh dana yang diperoleh dari hasil penerbitan obligasi akan dipakai untuk modal kerja pembiayaan kendaraan bermotor. Per Desember 2012 perseroan telah menyalurkan pembiayaan senilai Rp 20,47 triliun atau naik 32 persen bila dibandingkan periode yang sama tahun lalu.