REPUBLIKA.CO.ID, JAKARTA -- Direktur Jenderal Pengelolaan Pembiayaan dan Risiko Kementerian Keuangan (Ditjen PPR Kemenkeu) menetapkan PT Bank DBS Indonesia dan PT Bank HSBC Indonesia sebagai Mitra Distribusi (midis) dalam penjualan Surat Utang Negara (SUN) Ritel di Pasar Perdana Domestik. Penunjukkan ini berlaku efektif sejak Kamis (27/6), termasuk ketika melayani penjualan Saving Bonds Ritel (SBR) dengan seri SBR007 pada Juli mendatang.

Penambahan dua bank umum tersebut membuat daftar midis untuk melayani pemesanan pembelian SUN Ritel di Pasar Perdana Domestik secara langsung melalui sistem elektronik menjadi 20 midis. Direktur Surat Utang Negara Ditjen PPR Kemenkeu Loto Srinaita Ginting mengatakan, kebijakan penambahan dilakukan bukan tanpa sebab.

"Pertimbangannya untuk menjangkau investor lebih banyak," ujar dia, ketika dihubungi Republika.co.id, Jumat (28/6).

Selain DBS Indonesia dan HSBC Indonesia, turut terdaftar bank besar lain seperti PT Bank Central Asia Tbk dan PT Bank Mandiri (Persero) Tbk. Selain bank umum, ada juga perusahaan efek seperti PT Bahana Sekuritas, perusahaan teknologi finansial seperti PT Investree Radhika Jaya dan perusahaan efek khusus termasuk PT Bareksa Portal Investasi.

Penawaran penjualan SBR007 secara online akan dibuka pada 11 Juli 2019 pukul 09.00 WIB hingga 25 Juli 2019 pukul 10.00 WIB. Seperti seri-seri sebelumnya, masyarakat dapat membeli SBR007 dengan nilai minimal Rp 1 juta. Tapi, pemerintah belum menentukan besaran kuponnya.

Sebelumnya, Menteri Keuangan Sri Mulyani menjelaskan, pemerintah berupaya menjaga keseimbangan primer diarahkan menuju positif pada tahun 2020. Sumber pembiayaan akan lebih difokuskan dari dalam negeri, dengan penerbitan Surat Berharga Negara (SBN) ritel lebih banyak.

Arah kebijakan tersebut sejalan dengan upaya memperluas basis investor obligasi dalam negeri dan pendalaman pasar obligasi pemerintah. "Serta, untuk meminimalkan volatilitas global dan menjaga stabilitas," tutur Sri di hadapan Rapat Paripurna DPR di GEdung DPR, Jakarta, Selasa (11/6).

Dengan demikian, Sri menambahkan, akan lebih banyak lagi masyarakat Indonesia sendiri yang membiayai pembangunan Indonesia. Di sisi lain, bagi masyarakat Indonesia, SBN ritel akan menjadi alternatif investasi yang aman dan menjanjikan tingkat pengembalian yang menarik di masa depan.

SBR diketahui merupakan salah satu instrumen pembiayaan negara yang ditawarkan kepada individu atau perseorangan Warga Negara Indonesia (WNI). Menurut catatan Kemenkeu, SBR terbilang aman dan menguntungkan. Sebab, dijamin oleh pemerintah dengan imbal hasil cukup tinggi, yakni 8,15 persen per tahun.

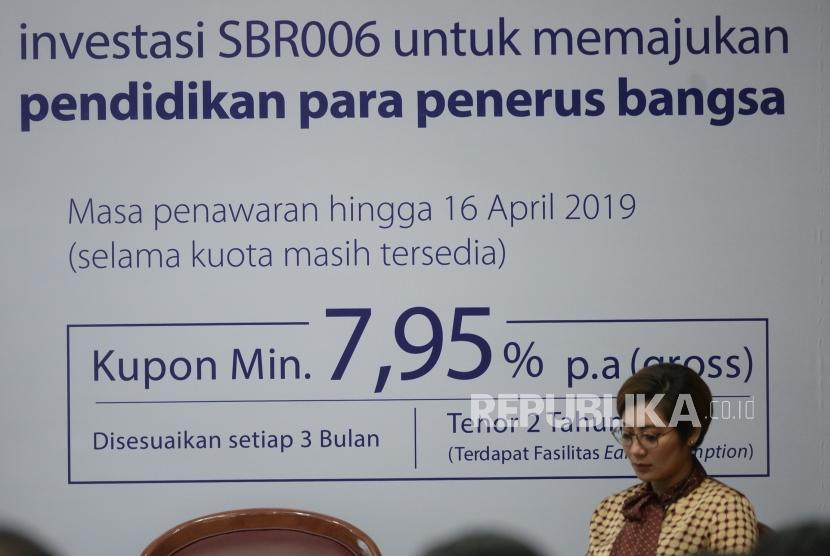

SBR seri terakhir yang dijual pemerintah, SBR006, berhasil melebihi target indikatif pemerintah. Dalam rilis Ditjen PPR Kemenkeu, tercatat bahwa hasil penjualan SBR yang dijual dalam periode penawaran 1 hingga 16 April mencapai Rp 2,26 triliun. Sedangkan, target indikatifnya adalah Rp 2 triliun.

Tapi, apabila dibanding dengan penjualan SBR005, nilai penjualan dan jumlah investor dari SBR006 menurun. Penjualan SBR005 di awal tahun mencapai Rp 4 triliun. Begitupun dengan total jumlah investor SBR006 yang mencapai 9.520 investor, sedangkan total investor SBR005 mencapai 16.966 investor.