REPUBLIKA.CO.ID, JAKARTA -- Perusahaan bidang jasa pengurusan transportasi, PT Dewata Freight International Tbk menargetkan meraih dana dari penawaran umum perdana saham (initial public offering/IPO) sebesar Rp 36 miliar hingga Rp 49,5 miliar. Direktur Utama Dewata Freight International, Bimada di Jakarta, Senin (22/10), mengatakan perusahaan menawarkan sebanyak 300 juta saham seharga Rp 120-Rp 165 per saham.

"Melalui aksi korporasi ini diharapkan dapat mengembangkan usaha sehingga bisnis ke depannya menjadi lebih meningkat dan berkesinambungan dengan lebih transparan, akuntabel, profesional," katanya.

Dalam aksi korporasi itu, perseroan menunjuk PT Erdikha Elit Sekuritas sebagai penjamin pelaksana emisi efek. Senior VP Erdhika Elit Sekuritas, Toto Sosiawanto mengatakan harga saham perdana yang ditawarkan Dewata Freight International itu mencerminkan valuasi "price to earning ratio" (PER) sebesar 8,2-10,9 kali.

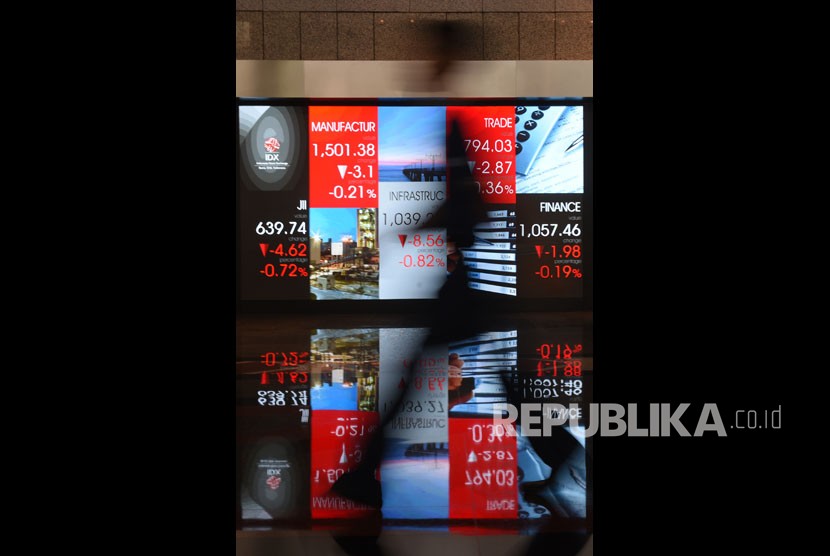

Ia optimistis dengan valuasi harga saham yang ditawarkan itu akan diminati investor. Perseroan optimistis akan mendapatkan pernyataan efektif dari Otoritas Jasa Keuangan (OJk) pada 31 Oktober 2018, dan pencatatan saham perdana di BEI ditargetkan pada 9 November mendatang.