REPUBLIKA.CO.ID, JAKARTA -- Menteri Keuangan (Menkeu) Sri Mulyani mengatakan penerbitan surat utang negara (SUN) berdenominasi valuta asing atau global bonds sebesar empat miliar dolar AS yang dilakukan pemerintah membuat arus kas (cashflow) negara tetap terjaga pada 2018.

"Saya senang. Tentu saja ini bisa membuat cashflow kita terutama Januari bisa terjaga baik," ujar Sri Mulyani usai menghadiri peringatan Hari Anti Korupsi Internasional di Kantor Ditjen Pajak, Jakarta, Rabu (6/12).

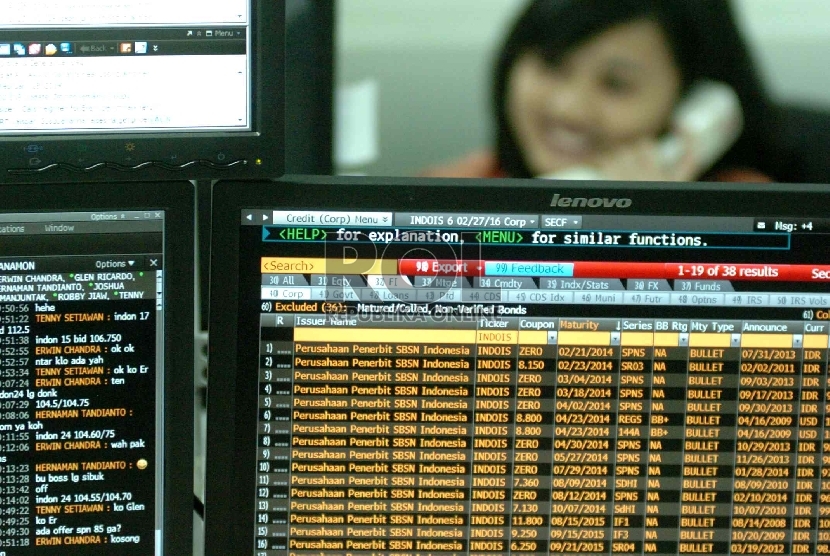

Penerbitan global bonds (SUN dalam denominasi dolar AS) dilakukan pemerintah untuk kebutuhan pembiayaan tahun anggaran 2018 atau prefunding. Pemerintah juga memanfaatkan sentimen positif investor untuk melakukan prefunding agar ketersediaan anggaran pada awal 2018 dapat terjamin.

Dengan melakukan transaksi pada minggu pertama Desember, pemerintah memanfaatkan momentum strategis sebelum ada potensi kenaikan tingkat suku bunga acuan The Fed. Nominal penerbitan Global Bonds sebesar empat miliar dolar AS merupakan salah satu terbesar yang pernah dilakukan, seperti halnya penerbitan pada Januari 2014 dan Januari 2015.

'Final orderbook' juga mencapai lebih dari 120, 130, dan 150 investor untuk masing-masing tenor lima tahun, 10 tahun, dan 30 tahun yang berarti menunjukkan permintaan yang beragam dari berbagai wilayah dan jenis investor. "Ini menggambarkan APBN kita memiliki struktur yang kuat sehingga mereka memiliki kepercayaan untuk bisa membei 'bond' Indonesia dengan tingkat suku bunga yang sangat rendah rate-nya terhadap suku bunga Amerika," kata Sri Mulyani.

Direktorat Jenderal Pengelolaan Pembiayaan dan Risiko Kementerian Keuangan menyebutkan, penerbitan Global Bonds tersebut terdiri dari tiga seri, antara lain seri RI0123 sebesar satu miliar dolar AS dengan tenor lima tahun dan tanggal jatuh tempo pada 11 Januari 2023 serta tingkat kupon 2,95 persen. Distribusi seri RI0123 berdasarkan wilayah antara lain Amerika Serikat 40 persen, Eropa 25 persen, Asia kecuali Indonesia 17 persen dan Indonesia 14 persen.

Kemudian, seri RI0128 sebesar 1,25 miliar dolar AS dengan tenor 10 tahun dan tanggal jatuh tempo pada 11 Januari 2028 serta tingkat kupon 3,5 persen. Distribusi seri RI0128 berdasarkan wilayah antara lain Amerika Serikat 48 persen, Eropa 22 persen, Asia kecuali Indonesia 20 persen dan Indonesia 10 persen.

Seri lainnya adalah RI0148 sebesar 1,75 miliar dolar AS dengan tenor 30 tahun dan tanggal jatuh tempo pada 11 Januari 2048 serta tingkat kupon 4,35 persen. Distribusi seri RI0148 berdasarkan wilayah antara lain Amerika Serikat 65 persen, Asia kecuali Indonesia 22 persen, Eropa 12 persen dan Indonesia 1 persen.

"Prefunding 4 miliar tidak untuk meyakinkan investor, tapi suatu volume yang cukup baik pada window yang saat ini terjadi. Apa yang kita capai dengan volume dan maturity dan jatuh tempo, dan juga rate dan price-nya luar biasa rendah dibandingkan pertengahan tahun lalu dan tahun-tahun sebelumnya," ujar Sri Mulyani.